Según el instituto económico IFO, la escasez de pedidos en Alemania sigue empeorando, obstaculizando el desarrollo económico y afectando a casi todos los sectores.

En octubre, el 41,5% de las empresas alemanas declararon falta de pedidos, frente al 39,4% en julio. Se trata del nivel más alto desde la crisis financiera de 2009. Prácticamente ningún sector se ha salvado. Casi la mitad de las empresas manufactureras (47,7%) se ven afectadas, en particular el 68,3% de los fabricantes de metales comunes y el 59,9% de los productores de productos metálicos. En sectores clave, como el de la automoción y el químico, alrededor del 44% de las empresas se enfrentan a la falta de pedidos. El sector del comercio ha alcanzado una tasa récord desde 2006, con el 65,5% de las empresas afectadas, incluido el 56,4% del comercio minorista.

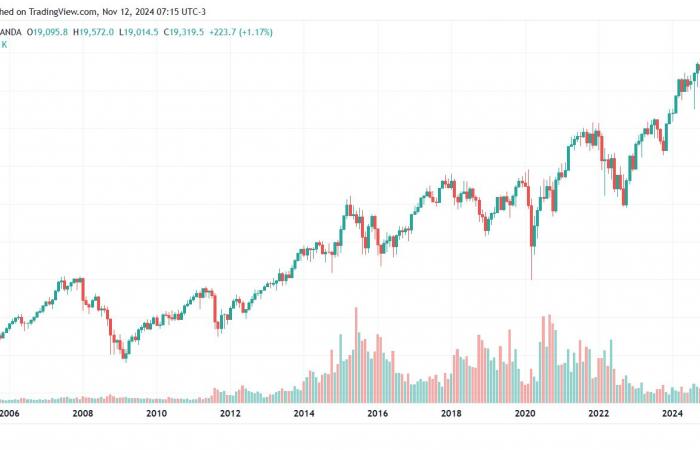

Esta caída de la demanda se produce paradójicamente cuando el DAX, el índice bursátil alemán, acaba de alcanzar un récord histórico:

El DAX se está beneficiando del impulso general de los mercados bursátiles mundiales, impulsado por el ascenso de los mercados estadounidenses a nuevos máximos.

Esta locura está alimentada en gran medida por el miedo a “perder el tren” del ascenso, el famoso “Fear of Missing Out” de FOMO. Los inversores temen perderse el aumento del mercado.

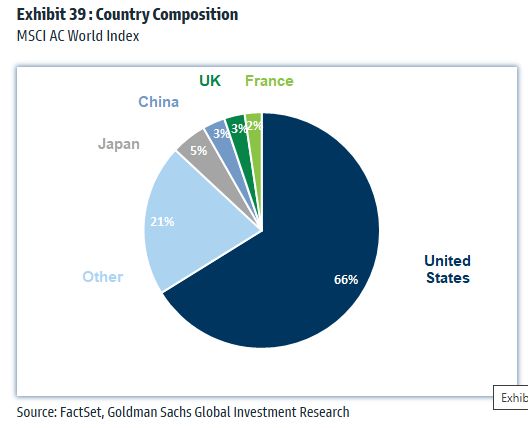

La ola de aumentos beneficia principalmente a los mercados estadounidenses, que siguen captando la mayor parte del ahorro mundial.

El índice MSCI World está compuesto ahora por un 66% de empresas estadounidenses, un nivel récord desde su creación:

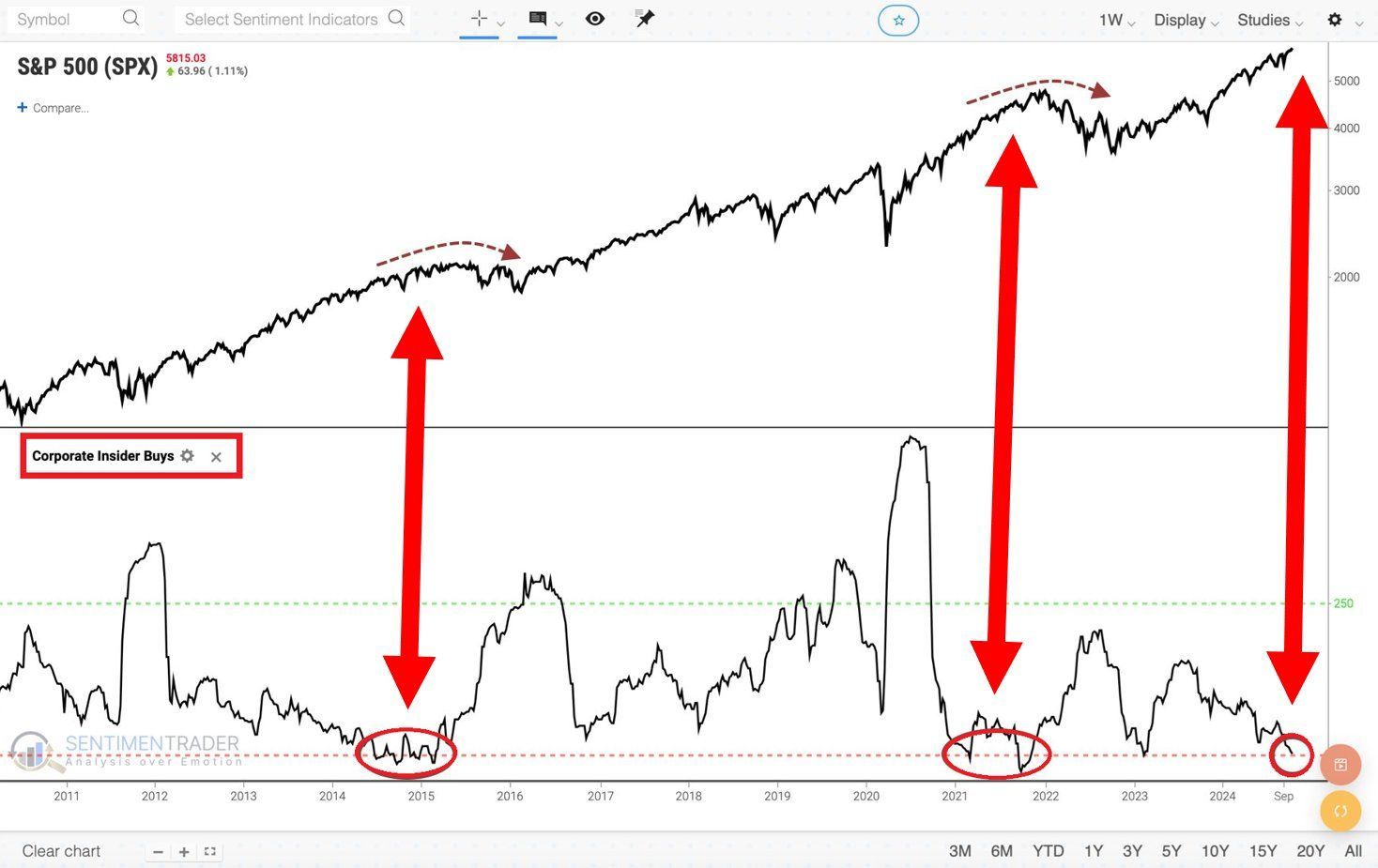

En cualquier caso, esta carrera hacia las acciones está lejos de preocupar a los insiders.

Los ejecutivos de las empresas del S&P 500 han comprado menos acciones que nunca desde que comenzó el mercado bajista en 2021:

La carrera hacia el mercado americano representa, por el contrario, una excelente oportunidad para los insiders, que han aprovechado hábilmente esta exuberancia para vender sus acciones a precios ventajosos.

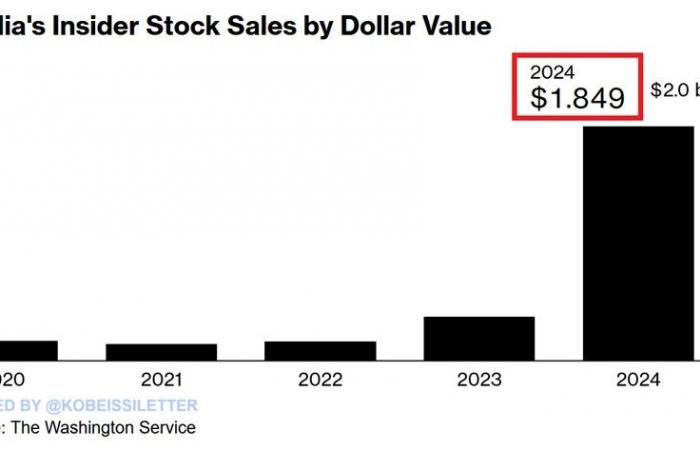

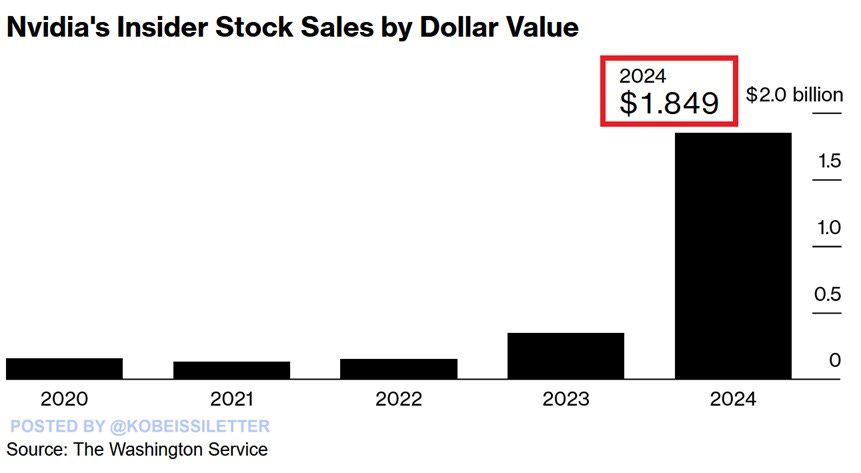

EL iniciados de Nvidia están aprovechando la subida de las acciones para vender.

Desde principios de año, los principales accionistas de Nvidia han liquidado la impresionante cantidad de 1.850 millones de dólares en acciones, o alrededor de 11 millones de acciones, un récord desde al menos 2020. Para 2024, estas ventas internas serán cinco veces mayores que en 2023, cuando ascendió a sólo 350 millones de dólares. El CEO Jensen Huang completó recientemente la venta de 6 millones de acciones como parte de un plan de venta predefinido, mientras que el miembro de la junta directiva de Nvidia, Mark Stevens, planeaba vender 3 millones de acciones después de haber vendido ya 1,6 millones este año:

Probablemente piensen que las previsiones de ingresos de su empresa no reflejan en absoluto el valor de sus acciones.

Las acciones de Nvidia tienen una relación P/E de alrededor de 70, muy por encima del promedio del sector tecnológico de alrededor de 25-30, lo que destaca la enorme prima que están pagando los inversores. Con una valoración de mercado cercana a los 3,7 billones de dólares, el mercado prevé un crecimiento excepcional de los ingresos, especialmente en el sector de la IA. En otras palabras, a este nivel, incluso una desaceleración de las ventas del 5-10% podría causar una corrección significativa en el valor de la acción.

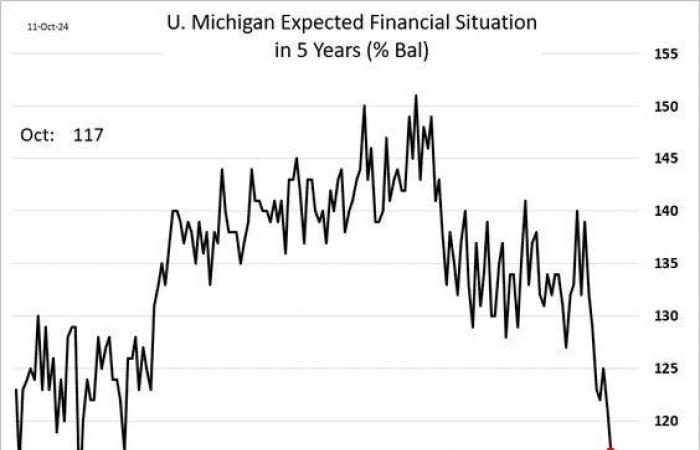

Esta corrección podría ser provocada por un futuro debilitamiento de la actividad del consumidor estadounidense. Si el gasto de los hogares comienza a desacelerarse, afectaría directamente los ingresos de las empresas de tecnología que dependen de la demanda, particularmente en los segmentos de productos de consumo y videojuegos, donde Nvidia tiene una gran participación. De hecho, una caída del consumo reduciría las ventas de hardware informático y de tarjetas gráficas, que representan una parte importante de los ingresos de Nvidia. Esta disminución de la actividad del consumidor, combinada con el aumento de las tasas de interés y la inflación persistente, podría crear un entorno económico menos favorable para las empresas que dependen del consumo, lo que llevaría a una corrección de los precios de las acciones. El sueño de la inteligencia artificial no debería eclipsar las amenazas que pesan sobre la economía real, a menudo eclipsadas en este período de exuberancia del mercado. Si bien existe un entusiasmo abrumador por la IA, riesgos concretos, como la desaceleración del consumo y la presión sobre las empresas, podrían empañar este panorama optimista.

El índice de la Universidad de Michigan, que mide las expectativas de los consumidores estadounidenses sobre su situación financiera personal para los próximos 12 meses, está en caída libre en octubre.

Aplastados por pagos de deudas que se han vuelto demasiado onerosos, los consumidores estadounidenses están empezando a darse por vencidos:

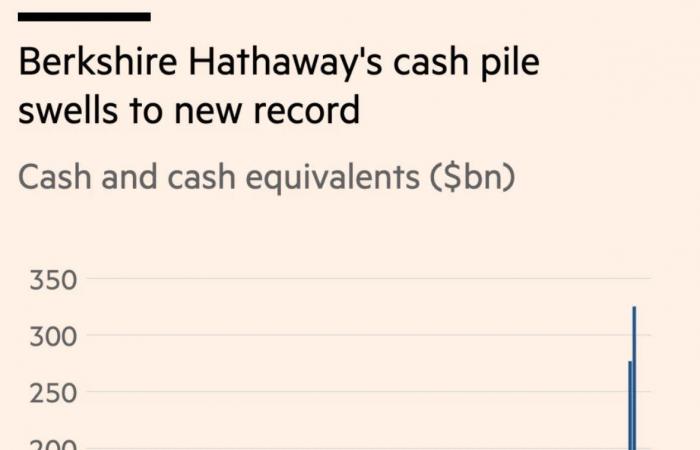

Ante esta amenaza, el dinero inteligente se pone a cubierto, anticipando una inminente caída del mercado.

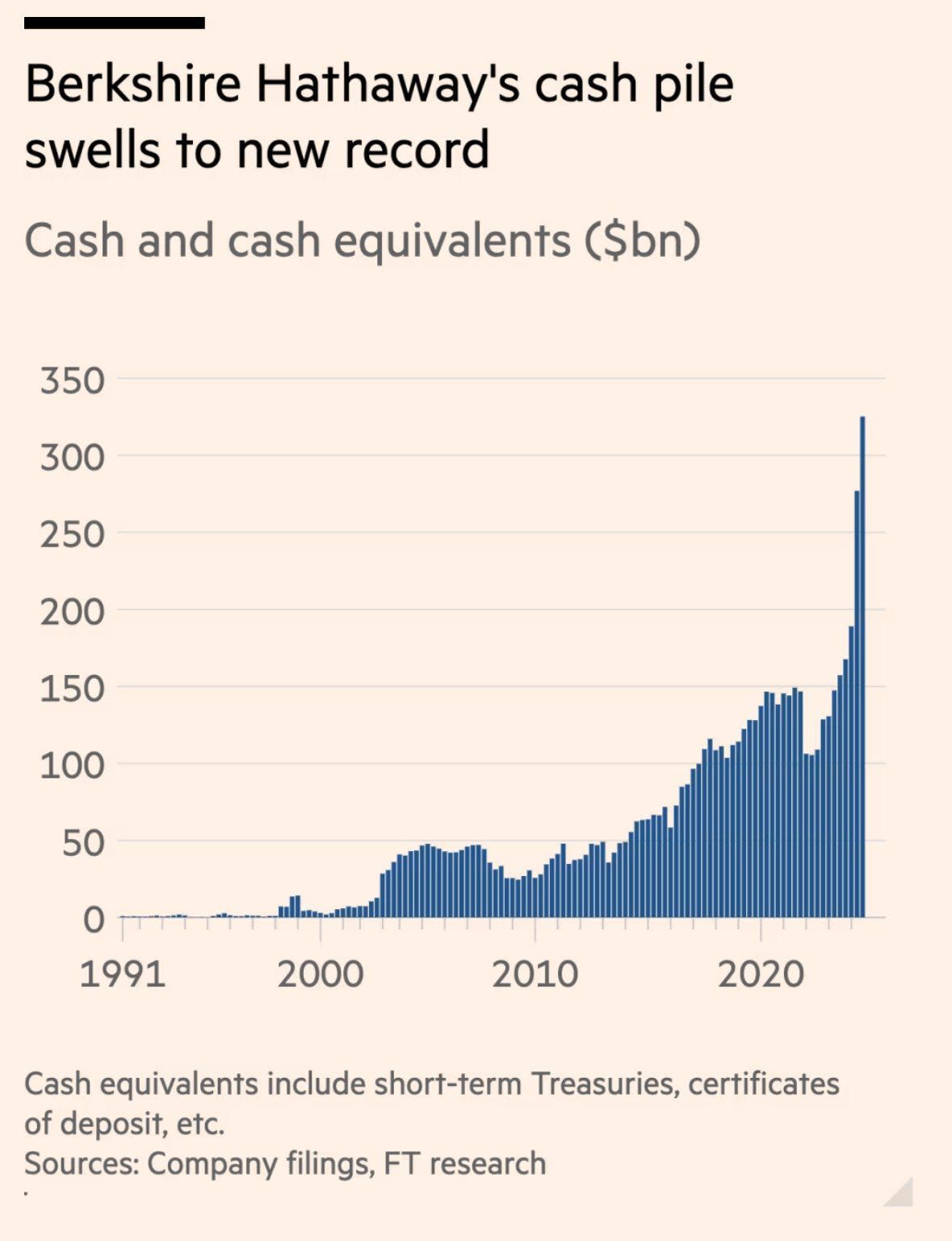

Berkshire Hathaway ha aumentado sus reservas de efectivo a un nivel récord, superando los 350 mil millones de dólares, principalmente a través de una serie de ventas y desinversiones de activos. Este nivel de flujo de caja refleja menos un aumento en las acciones poseídas que una estrategia activa de retirada. Warren Buffett y su equipo parecen haber favorecido las ventas de activos, liberando fondos reduciendo sus posiciones en determinadas acciones, en lugar de acumular más acciones:

Mientras algunas instituciones como Berkshire Hathaway están aumentando sus posiciones de efectivo, los bancos centrales continúan comprando oro.

Los datos semanales del Banco de la Reserva de la India revelan que sus reservas de oro aumentaron alrededor de 27 toneladas en octubre, lo que supone el mayor aumento mensual desde noviembre de 2009, cuando adquirió 200 toneladas del FMI. Las compras acumuladas durante el año ascendieron a 78 toneladas, lo que eleva sus reservas totales de oro a 882 toneladas.

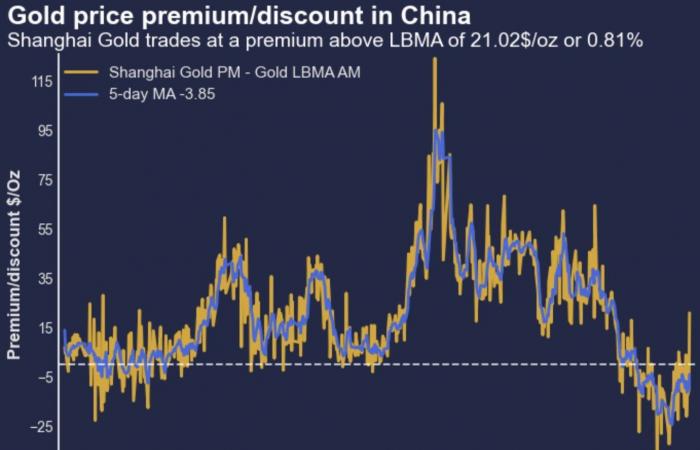

La actual corrección del oro, ligada a la elección de Trump, ha restablecido en cualquier caso una prima positiva sobre el precio spot del metal en China respecto al de Londres, creando así nuevas oportunidades de arbitraje que sostienen los precios del oro desde 2023:

Se autoriza la reproducción, total o parcial, siempre que contenga todos los enlaces de hipertexto y un enlace a la fuente original.

La información contenida en este artículo es meramente informativa y no constituye un consejo de inversión, ni una recomendación de compra o venta.

-