Cocorico! La calificación parisina pronto tendrá un valor denominado “Inteligencia Artificial”. LightOn lanzó el viernes su proceso de salida a bolsa en el mercado Euronext Growth, con el código ISIN FR0013230950 y el código de cotización ALTAI-FR. Veamos de qué se trata.

En el menú de esta IPO parisina:

Para empezar, esto es lo que dice Reuters: “La startup francesa de IA generativa LightOn anunció el viernes el lanzamiento de su IPO en el mercado Euronext Growth en París… LightOn, que proporciona software de modelos de lenguaje grande (LLM) a empresas y al gobierno francés, se convertiría así en la primera empresa de IA generativa en cotizar en la bolsa de valores de Europa“. Sus codirectores creen que la operación “ofrece a los inversores una oportunidad única de participar directamente en el crecimiento de un campeón tecnológico francés que ya está desplegando con éxito sus soluciones de IA en grandes grupos en Francia e internacionalmente.“. Mazette, esto nos cambiará de OVH y 2CRSi, lo más parecido a Nvidia en la costa parisina. Vale, eso es cruel. Digamos que cambiará de Schneider Electric, la gran empresa francesa más expuesta a la IA. LightOn a través de sus equipos eléctricos para centros de datos tiene como objetivo:

- 2024: 1,8 millones de euros de beneficio neto recurrente

- 2025: 6 millones de euros de beneficio neto recurrente

- 2026: Ebitda y flujo de caja positivo

- 2027: 40 millones de euros de facturación, por tanto 35 millones de euros de facturación recurrente y 16 millones de euros de Ebitda

Sobre el papel, es muy pequeño, pero huele a una receta bursátil milagrosa: IA, crecimiento y, además, ¡lo mejor de su clase! Profundicemos un poco más.

Paradigma, Alfred y un lama

LightOn, una empresa creada en París en 2016 por dos investigadores experimentados que han trabajado a ambos lados del Atlántico, se presenta como un diseñador de grandes modelos de lenguaje a medida que ofrece una plataforma para integrar soluciones de inteligencia artificial generativa llave en mano para empresas y empresas. el sector público. Después de explorar los OPU (procesadores ópticos), la empresa pasó a la IA generativa en 2020. Desde entonces, ha desarrollado 12 LLM, el más avanzado de los cuales es AlfredV3 (verano de 2024), basado en el modelo Open Source Lama 3 de Meta. De Alfred, ofrece dos productos, Paradigm y Forge. Forge (lanzado en 2022), se presenta como soporte tecnológico para IA generativa a medida destinado a clientes que desean desarrollar su propio modelo de lenguaje o mejorar un modelo existente. Paradigm, cuya prueba de concepto está validada desde principios de año, es una plataforma de IA generativa llave en mano, que combina un LLM con un RAG (el RAG consiste en recurrir a un corpus específico de datos para mejorar la calidad de las respuestas). La solución es capaz, nos dice LightOn, de crear y gestionar de forma autónoma tareas complejas. Se comercializará a finales de año.

Huawei en capital

Durante sus ocho años de existencia, la empresa se financió mediante captaciones de fondos (aumentos de capital y emisiones de bonos convertibles) y diversos mecanismos de financiación pública, como créditos fiscales para la investigación y la innovación o anticipos y subvenciones reembolsables de Bpifrance o de la UE.

Actualmente, los fundadores poseen el 59,3% del capital y el 55,6% de los derechos de voto. Están respaldados por un grupo de inversores, el mayor de los cuales es Huawei (a través de Huawei Technologies Cooperatief Ua), con el 11,3% del capital y los derechos de voto. Otros inversores incluyen Quantonation y Anorak Ventures, según sus respectivos sitios web.

Estrategia y finanzas

LightOn quiere centrarse en los ingresos procedentes de las licencias Paradigm (tipo SaaS), que pesarán mucho en la facturación generada este año (se prevén 1,8 millones de euros) en comparación con 2023 (8 millones de euros). Esto es lo que salta a la vista cuando miras las últimas declaraciones de resultados.

Fuente: Nota de funcionamiento de LightOn, página 8

Los ingresos de 2023 se vieron impulsados por la transferencia de una licencia para utilizar Forge a un cliente extranjero. Esto por sí solo representó el 85% de los ingresos de 2022 y el 95% de los ingresos de 2023 el 1.es En el semestre de 2024, el mayor cliente representa el 32,8% de la facturación y el segundo el 22,2% de la facturación (que se limitó a 0,6 millones de euros). Por lo tanto, entendemos que el desarrollo de la oferta de Paradigm es crucial para generar ingresos recurrentes e ingresos en general. Para acelerar esta fuente de ingresos, LightOn ha firmado acuerdos con Orange, Orange Business (actualmente en proceso de finalización) y HPE.

¿Por qué entrar en el mercado de valores?

Como suele ocurrir con Euronext Growth, la IPO tiene como objetivo aumentar la duración de la viabilidad de la empresa. Esto es lo que se desprende del punto 4.4.2 de la nota de operación. “A la fecha de esta Nota de Valores y antes de la Oferta, la Compañía no cuenta con capital de trabajo neto suficiente para cubrir sus necesidades de flujo de caja durante los próximos 12 meses, como parte de la implementación de su estrategia de desarrollo.“, explica LightOn. Más precisamente, la empresa tenía 2,8 millones de euros en efectivo a 30 de septiembre de 2024, lo que le permitiría llegar hasta abril de 2025. Al negarse a acelerar su desarrollo, se vengaría de al menos 12 meses de liquidez.

Por lo tanto, la salida a bolsa no es vital en este momento, pero es importante alcanzar un nivel superior. Como ilustra el radar publicado por Wavestone a principios de año, las startups francesas especializadas en modelos de fundaciones no son habituales:

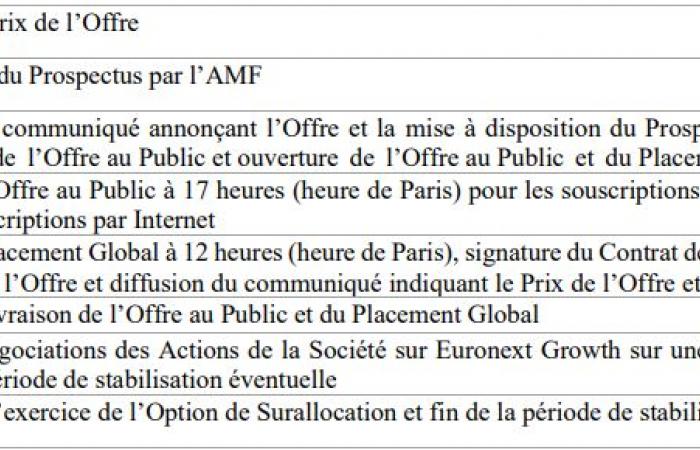

los términos

LightOn tiene previsto cotizar en bolsa todas sus acciones existentes (4.018.505 acciones), así como las que puedan provenir de instrumentos dilutivos emitidos a directores, empleados e inversores (1.260.355 acciones). También está emitiendo 1.000.000 de nuevas acciones a 10,35 euros cada una, lo que podría generar por tanto una ampliación de capital bruta de 10,35 millones de euros (o, seamos locos, 1.306.000 nuevas acciones si se ejerce la cláusula de ampliación y sobreadjudicación). Aquí están los posibles productos sintetizados:

Nota sobre el funcionamiento de Source LightOn, página 10

Cabe señalar de paso que los costes absorben el 19,2% de la operación sobre la base de una emisión del 75% y el 16,3% sobre la base de una emisión del 100%. Los intermediarios están bien pagados. Axon Partners Group ha anunciado que suscribirá hasta 3 millones de euros. Sobre la base de un importe recaudado de 8,7 millones de euros (el 100% de la operación completada a medio plazo), la compañía tenía previsto en primer lugar reembolsar sus OCA de 2018 que expiraron el 7 de diciembre de 2022 con penalizaciones tardías, es decir, un importe de 1,22 millones de euros. . Quedarán por tanto 7,48 millones de euros, que se distribuirán de la siguiente manera:

- 60% para el desarrollo de la estructura de la empresa (fuerza de ventas, marketing, gastos comerciales asociados y contratación de ingenieros, etc.). O aproximadamente 4,5 millones de euros.

- 40% para inversiones tecnológicas (nuevas funciones de Paradigm, puesta a punto de modelos especializados, compra de potencia informática, etc.). O alrededor de 3 millones de euros.

La operación está puesta en marcha por Portzamparc (Global Coordinator, Lead Partner y Bookrunner, Listing patrocinador). Se trata de una oferta global a precio fijo (10,35 euros por acción) con una oferta pública y una colocación global para profesionales (en Francia e internacionalmente). La oferta pública se beneficiará de al menos el 10% de las acciones propuestas. Las órdenes A1 pueden ser de 1 a 250 acciones. Más allá de eso, los pedidos A2 se procesarán si los pedidos A1 no agotan el suministro.

- Duración de la Oferta Pública: del 8 de noviembre de 2024 al 20 de noviembre de 2024 (inclusive).

- Duración de la Colocación Global: del 8 de noviembre de 2024 al 21 de noviembre de 2024 (a las 12:00 horas).

El calendario indicativo

el veredicto

Las ventajas:

- Las startups europeas especializadas en modelos básicos de IA generativa no son algo común (atractivo a corto plazo)

- La empresa existe desde hace varios años, con una gestión de alto nivel.

- Año tras año, hasta ahora ha logrado financiarse durante períodos bastante delicados.

- Ha desarrollado proyectos con grandes cuentas, lo que le aporta una importante experiencia.

- Elegible para PEA, PEA-PME, IR-PE, Bpifrance Innovative Company, Remploi

Contras:

- Para lograr sus objetivos (y, por tanto, no volver a solicitar demasiado al mercado), la empresa debe conseguir contratos rápidamente, en un entorno competitivo muy congestionado.

- La OPI llega en un momento crucial para la empresa, que busca desarrollar un modelo SaaS de ingresos recurrentes.

- La presencia de Huawei en la capital, que podría resultar engorrosa

- La empresa depende de Lama de Meta Platforms, una solución de código abierto pero cuyas reglas del juego pueden cambiar

- La empresa es muy pequeña en comparación con otras de tamaño considerable.

- La operación sólo está garantizada al 30%.

- Siempre nos molestan un poco estas salidas a bolsa de Euronext Growth, que concentra empresas frágiles (1/2 argumento basado en la experiencia)

Con

5+ y 6,5-

Recursos