El oro intenta recuperar sus pérdidas anteriores a la decisión de la Reserva Federal, tras las fuertes caídas vinculadas a la victoria electoral de Trump.

Las turbulencias en los mercados continúan tras las elecciones presidenciales de Estados Unidos, lo que ha aumentado la volatilidad. La victoria de Trump parece complicar la tarea de la Reserva Federal, aunque es poco probable que la decisión de hoy depare sorpresas. Sin embargo, un cambio marcado en la comunicación de la Fed desde la reunión de septiembre podría indicar una reacción a los resultados de las elecciones, a pesar de que el mercado ya había expresado la necesidad de frenar los recortes de tipos. ¿Qué impacto podría tener la decisión de la Reserva Federal en los principales mercados? ¿Adoptará la Fed un enfoque más cauteloso ante futuros recortes de tipos?

La caída de los tipos es segura. ¿Cuál será el siguiente paso?

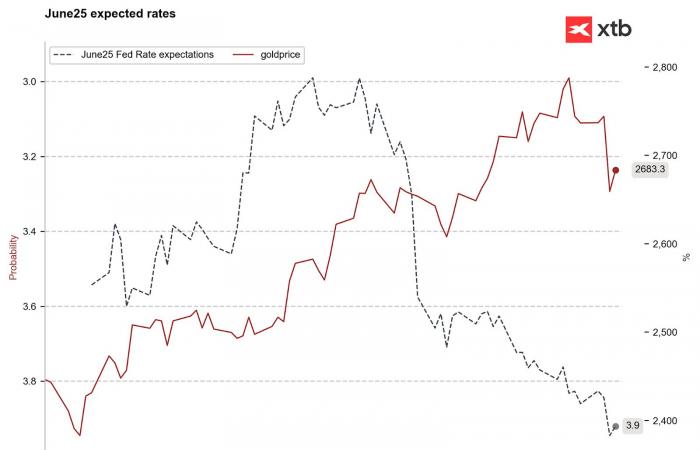

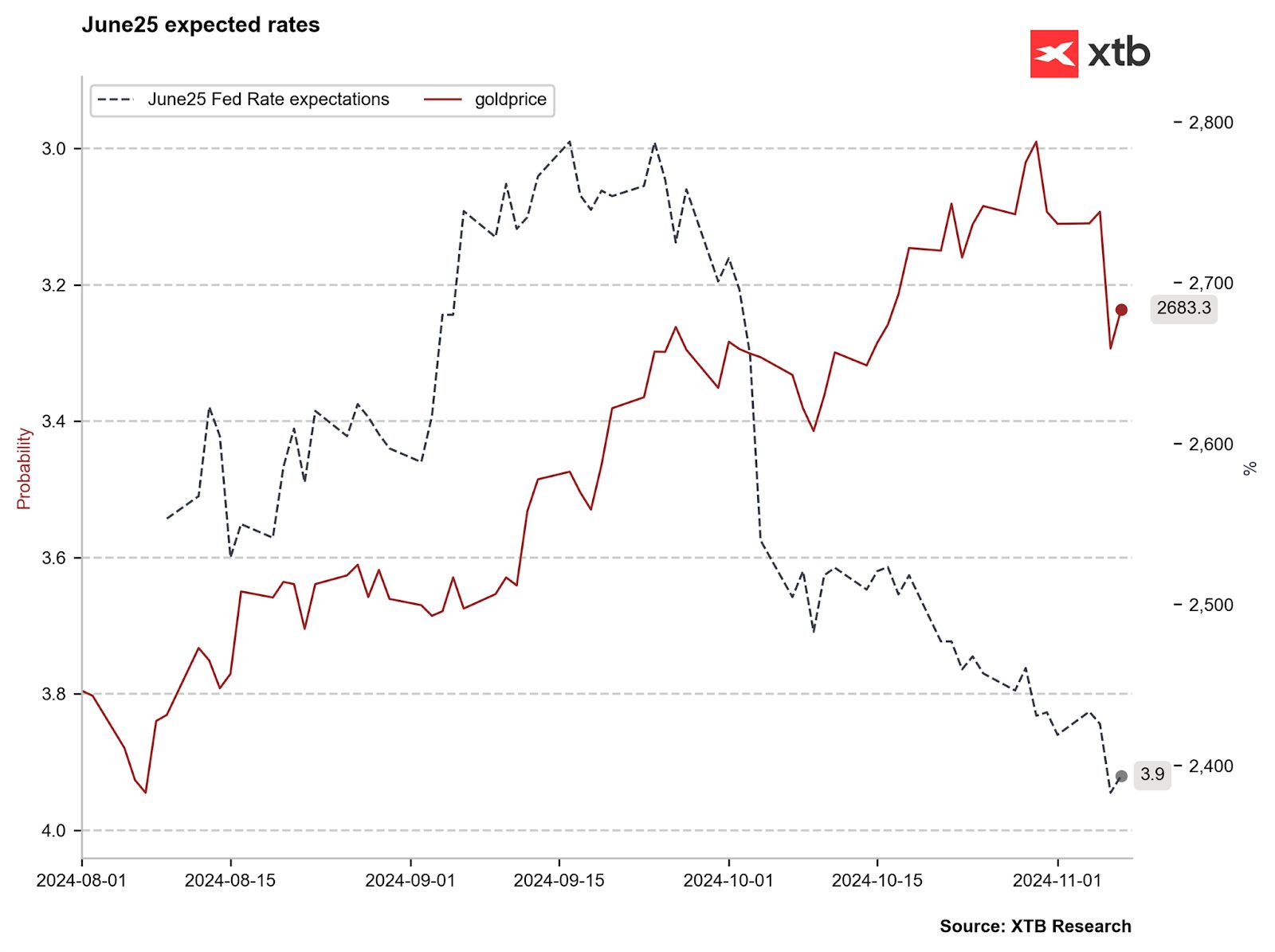

Según los futuros de tipos de interés estadounidenses, la probabilidad de un recorte hoy se estima en un 99,8% y se prevé una reducción en diciembre en un 73,6%. El mes pasado, el mercado estaba considerando la misma posibilidad de recortar o mantener la tasa en diciembre. La elección de Donald Trump no cambió significativamente las previsiones para este año, pero redujo ligeramente las previsiones para el próximo. En la reunión de septiembre se esperaba un recorte acumulado de 200 puntos básicos hasta septiembre del próximo año. Actualmente, se proyectan menos de 100 puntos básicos.

Fuente: Bloomberg Finance LP, XTB

El fuerte crecimiento económico en el tercer trimestre sugirió que la Reserva Federal no se vería obligada a realizar recortes agresivos de las tasas. Por el contrario, el decepcionante informe NFP de octubre mostró un crecimiento de sólo 12.000 puestos de trabajo. Aunque la Oficina de Estadísticas Laborales de Estados Unidos dice que estos datos están algo distorsionados por los huracanes, algunos miembros de la Reserva Federal, probablemente incluido Powell, estarán más preocupados por el mercado laboral, lo que podría justificar la continuación de la tasa de recortes, al menos por el momento.

Por otro lado, algunos miembros querían una reducción de sólo 25 puntos básicos en septiembre. Ahora, ante la posibilidad de mayores pronósticos de inflación, algunos de ellos podrían considerar suspender los recortes en diciembre o principios del próximo año.

Las previsiones de diciembre son cruciales

La probabilidad de un recorte de tipos en diciembre es actualmente alta, pero las previsiones económicas para el próximo año podrían cambiar esta perspectiva. La Reserva Federal tendrá que tener en cuenta la agenda económica de Trump, incluidos los aranceles a los productos extranjeros. Según Janet Yellen, un aumento del déficit del 1% del PIB en diez años eleva el tipo de interés neutral entre 30 y 40 puntos básicos. En teoría, esto podría llevar a más miembros de la Fed a considerar una tasa neutral más alta en diciembre. Actualmente, las expectativas de los miembros de la Reserva Federal están muy dispersas. Es importante señalar que estos factores influyen en los rendimientos del mercado a largo plazo, lo que podría limitar el potencial de crecimiento económico. Sin embargo, estas consideraciones se refieren a los meses de diciembre y enero. Por ahora, es probable que Powell intente convencer a sus colegas de la Fed de que los recortes de tipos son necesarios para respaldar el mercado laboral.

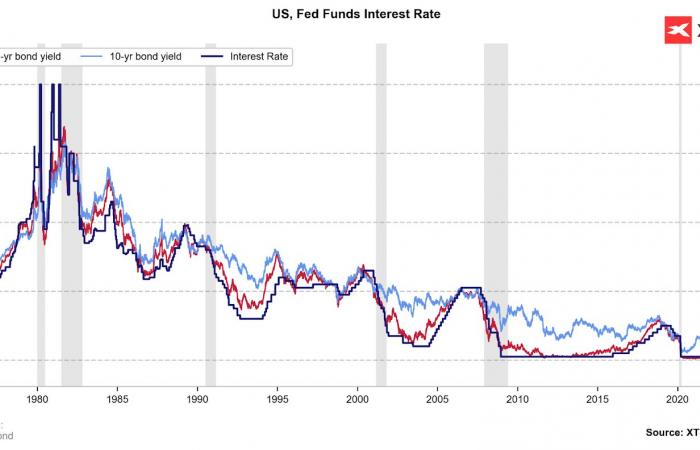

Tasas de interés y rendimientos en Estados Unidos. Fuente: Bloomberg Finance LP, XTB

¿Cómo reaccionará el mercado?

Los resultados de las elecciones presidenciales estadounidenses de ayer y el repunte de hoy están influyendo fuertemente en el mercado actual. Se esperan reacciones a las 20.00 horas y después de las 20.30 horas durante la rueda de prensa de Jerome Powell. Si Powell mantiene su comunicación anterior enfatizando la necesidad de recortes de tasas debido al debilitamiento del mercado laboral, el dólar podría caer, el oro repuntar y los mercados bursátiles recibir apoyo adicional. Por el contrario, si Powell aborda el impacto de las políticas de Trump en las expectativas de inflación y los rendimientos, podría indicar que la Reserva Federal está considerando una política fiscal futura. Esto podría limitar los recortes de tipos previstos, que serían favorables para el dólar, desfavorables para el oro a corto plazo y negativos para los índices bursátiles. Es importante señalar que un nuevo aumento del déficit estadounidense es muy positivo para el oro a largo plazo.

Recientemente se pronosticó una tasa del 3,0% para junio, mientras que ahora es casi del 4%. Fuente: Bloomberg Finance LP, XTB

El oro limita las pérdidas de ayer y hoy se recupera del promedio de 50 períodos. Si la Reserva Federal mantiene su comunicación actual, hoy es posible un rebote hacia los 2.700 dólares, nivel en el que se sitúa la media de 25 períodos. Por otro lado, las especulaciones de la Reserva Federal sobre una recuperación inflacionaria el próximo año podrían hacer que el oro volviera a rondar los 2.650 dólares la onza. Fuente: xStation5

“Este contenido es una comunicación de marketing en el sentido del artículo 24(3) de la Directiva 2014/65/UE del Parlamento Europeo y del Consejo, de 15 de mayo de 2014, sobre los mercados de instrumentos financieros y por la que se modifica la Directiva 2002/92/CE y la Directiva 2011/61/UE (MiFID II) La comunicación de marketing no es una recomendación de inversión ni información que recomiende o sugiera una estrategia de inversión. en el sentido del Reglamento (UE) nº 596/2014 del Parlamento Europeo y del Consejo, de 16 de abril de 2014, sobre abuso de mercado (Reglamento de Abuso de Mercado) y por el que se deroga la Directiva 2003/6/CE del Parlamento Europeo y del Consejo y Directivas de la Comisión 2003/124/CE, 2003/125/CE y 2004/72/CE y Reglamento Delegado (UE) 2016/958 de la Comisión, de 9 de marzo de 2016, que completa el Reglamento (UE) n.º 596/2014 del Parlamento Europeo y del Consejo en lo que respecta a las normas técnicas de regulación relativas a las disposiciones técnicas para la presentación objetiva de recomendaciones de inversión u otra información que recomiende o sugiera una estrategia de inversión y para la divulgación de intereses especiales o indicios de conflictos de intereses o cualquier otro asesoramiento, incluso en el ámbito del asesoramiento de inversiones, en el sentido de Artículo L321-1 del Código Monetario y Financiero. Toda la información, los análisis y la capacitación proporcionados se brindan únicamente con fines informativos y no deben interpretarse como un consejo, una recomendación, una solicitud de inversión o una invitación para comprar o vender productos financieros. XTB no se hace responsable del uso que se haga del mismo y de las consecuencias resultantes, siendo el inversor final el único que toma las decisiones sobre la posición adoptada en su cuenta de operaciones de XTB. Cualquier uso de la información mencionada, y en este sentido cualquier decisión tomada en relación con una posible compra o venta de CFD, es responsabilidad exclusiva del inversor final. Está estrictamente prohibido reproducir o distribuir total o parcialmente esta información con fines comerciales o privados. El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquiera que actúe basándose en dicha información lo hace bajo su propio riesgo. Los CFD son instrumentos complejos y conllevan un alto riesgo de pérdida rápida de capital debido al apalancamiento. El 74% de las cuentas de inversores minoristas pierden dinero al operar con CFD con este proveedor. Debe asegurarse de comprender cómo funcionan los CFD y de que puede permitirse el lujo de correr el riesgo de perder su dinero. Con la Cuenta de Riesgo Limitado, el riesgo de pérdidas se limita al capital invertido.”

France