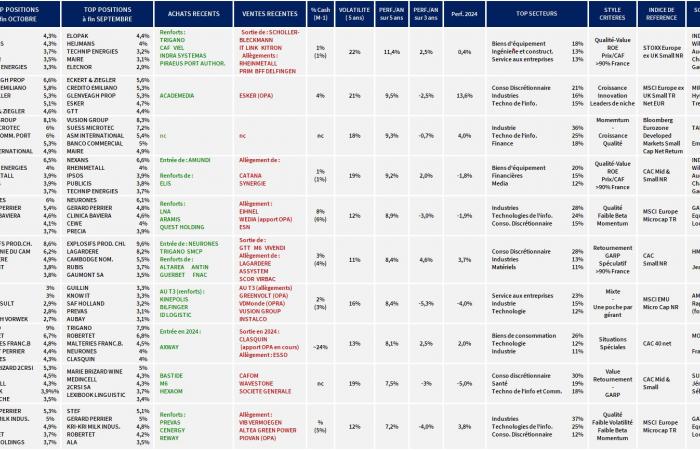

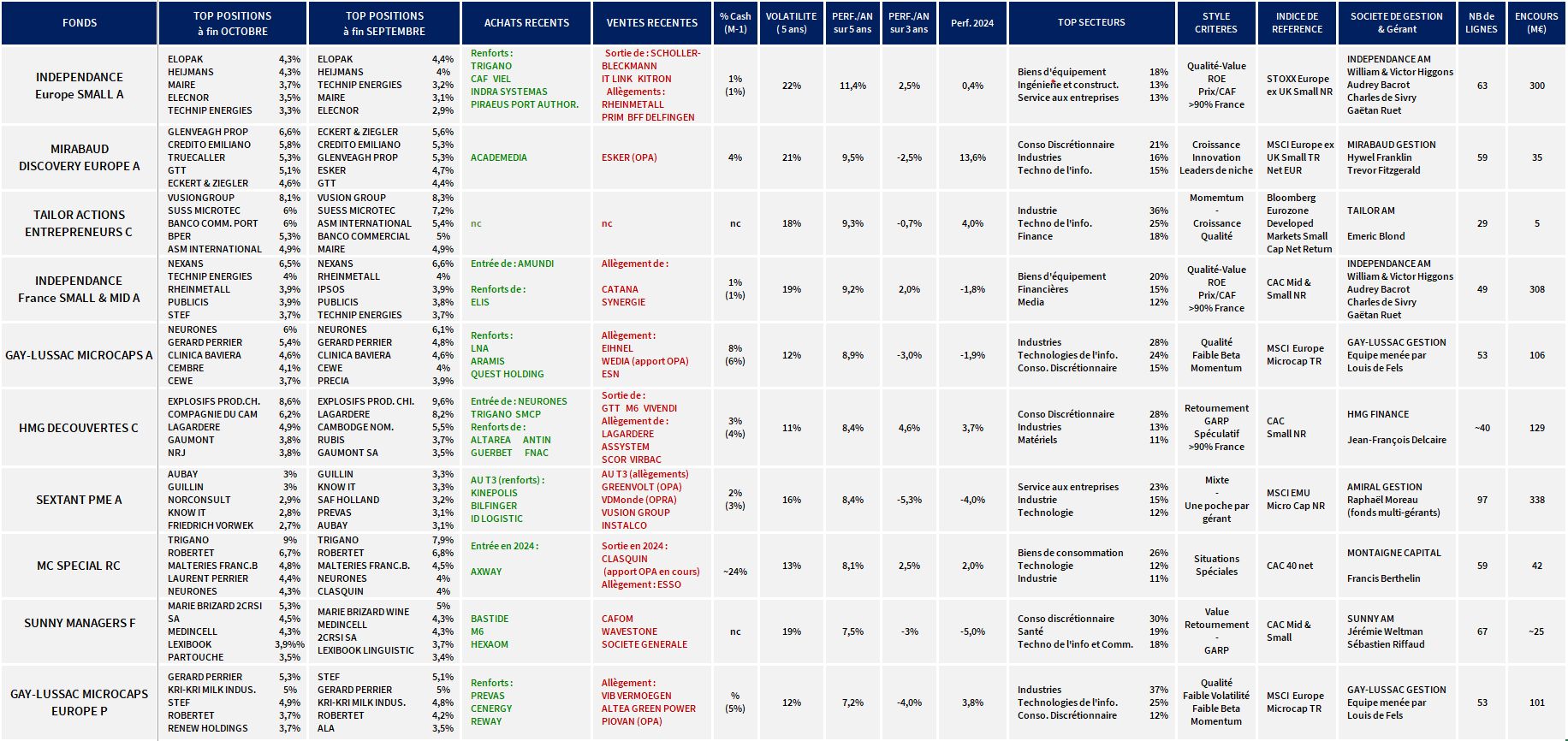

Cada mes, examinamos los informes mensuales de actividad de los fondos de pequeña capitalización (UCI) europeos y le resumimos en forma de cuadro resumen las últimas elecciones de los mejores gestores. El objetivo: ayudarle a seleccionarlos mejor, comprender mejor su rendimiento y permitirle seguir fácilmente las últimas decisiones de los mejores seleccionadores de valores franceses. ¿Y por qué no inspirarse en él para sus propias elecciones de valores?

La otra caída de las pequeñas acciones europeas

Desde principios de octubre, los mercados europeos están mal orientados, a diferencia del mercado americano, donde los resultados son menos heterogéneos y donde la perspectiva y luego la elección de Donald Trump han entusiasmado al mundo empresarial.

La sensación de estancamiento económico es particularmente fuerte en Francia y Alemania, mientras que la actividad está mejorando en el sur de Europa. En el norte de Europa se observaron algunos signos de recuperación en determinados sectores, como el inmobiliario, en un contexto de flexibilización monetaria. Los directivos de Amiral Gestion señalan que “el nivel general de cautela hacia las cotizaciones alemanas y francesas contamina a veces algunas cotizaciones de acciones de empresas poco afectadas por la economía local, lo que puede ser una fuente de oportunidades de selección de valores”.

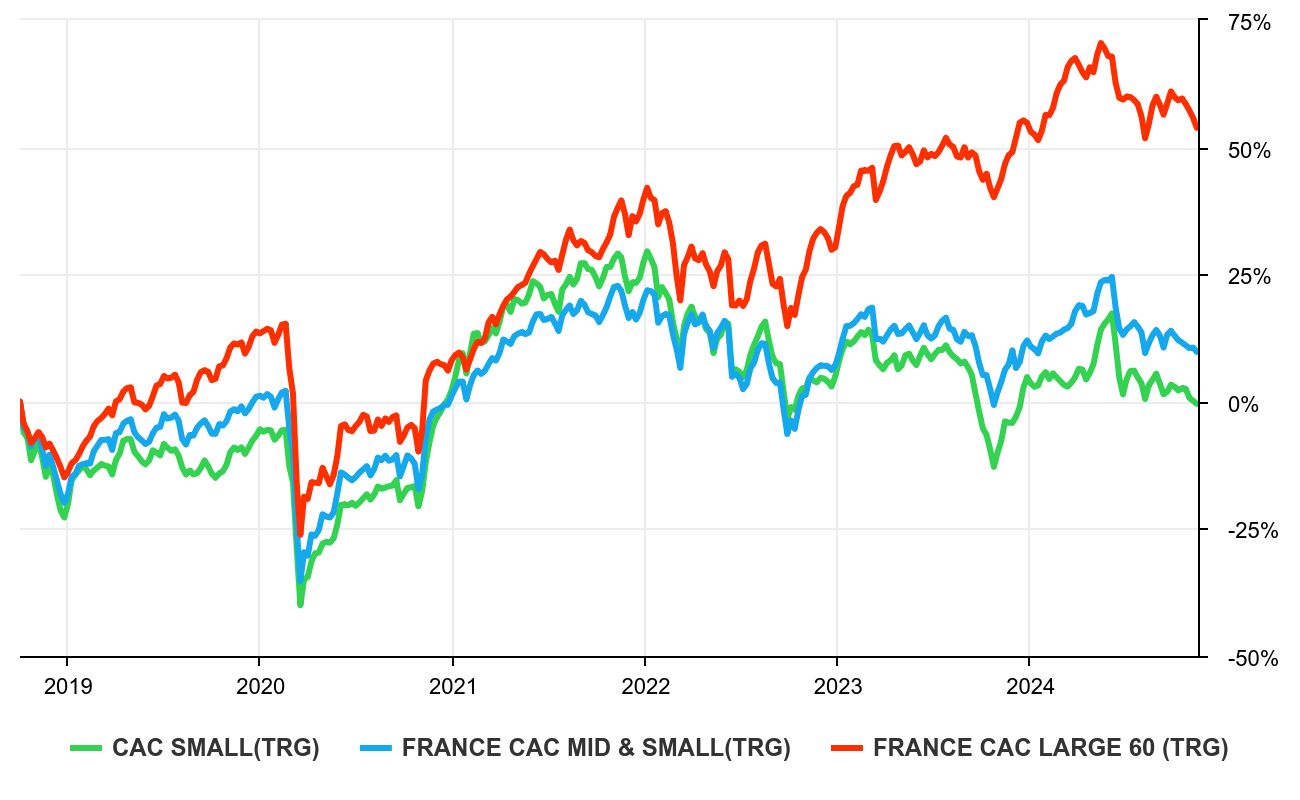

Evolución, dividendos incluidos, de los índices bursátiles franceses por tamaño de capitalización desde 1es octubre 2024

Si las pequeñas acciones francesas ya no tienen un desempeño inferior al de las grandes acciones, lo que ha tomado el relevo es un alejamiento de las pequeñas acciones estadounidenses. De hecho, la elección de Donald Trump provocó un aumento en el índice Russell 2000, que representa la valoración de las capitalizaciones de 2000 después de las 1000 mayores capitalizaciones estadounidenses. Este índice vuelve así a situarse cerca de sus máximos históricos y aumentará casi un 20% en 2024, mientras que las capitalizaciones francesas más pequeñas disminuirán entre un 5% y un 15% según los índices utilizados.

En azul, el índice Russell 2000 ha superado ampliamente al índice CAC Mid 60 durante 3 meses

Hay que decir que, además de las diferencias en el crecimiento económico entre Europa y Estados Unidos, las diferencias en la dinámica en términos de política económica y fiscal son claramente ventajosas para Estados Unidos. Sin embargo, tenga cuidado de no tirar al bebé con el agua de la bañera: incluso después de las revisiones de las expectativas de beneficio por acción para 2024 de más del 15% desde principios de año para las pequeñas acciones francesas, su PER medio en el año en curso se mantiene en torno a 12 veces. , en comparación con casi 30 veces los valores de Russell 2000…

Resulta que esta mañana nos enteramos en un comunicado de prensa del CDC del lanzamiento de un fondo PME CDC Croissance Selection con 500 millones de euros para “apoyar la clase de activos muy debilitada” que constituyen las PYME cotizadas. Este fondo de fondos “invertirá selectivamente en fondos de pequeña y mediana capitalización en Francia y la eurozona”. Se seleccionarán alrededor de 25 fondos “sobre la base de criterios predefinidos: tamaño del fondo de alrededor de 100-200 millones de euros, equipos de gestión experimentados con sede en Francia, historial positivo a largo plazo, capacidad para recaudar fondos, etc. tienen una exposición indirecta a las pymes francesas cotizadas y a las empresas de mediana capitalización de entre el 60% y el 80%. Una iniciativa interesante siempre que se lleve a cabo de forma inteligente y económica para crear valor a todos los niveles, incluido el contribuyente.

En términos de operaciones financieras, se han registrado tres operaciones más desde el mes pasado: OPRA sobre OVH (prima al contado del 15%), OPR sobre Alpha Mos (prima del 19%) y 1000mercis (29%). Cabe señalar que los proyectos OPR en la galaxia de Bolloré se enfrentan a la revocación del nombramiento del experto independiente elegido por el iniciador. Por lo tanto, la AMF escuchó sin precedentes las protestas de los accionistas minoritarios que revelaron la existencia de un conflicto de intereses entre el iniciador y el experto. Se nombrará un nuevo experto. Algunos esperan que esto se traduzca en un aumento de los plazos de esta operación, lo que aún está por demostrarse. Mientras tanto, los precios de los objetivos de oferta cotizan por encima de los precios de oferta.

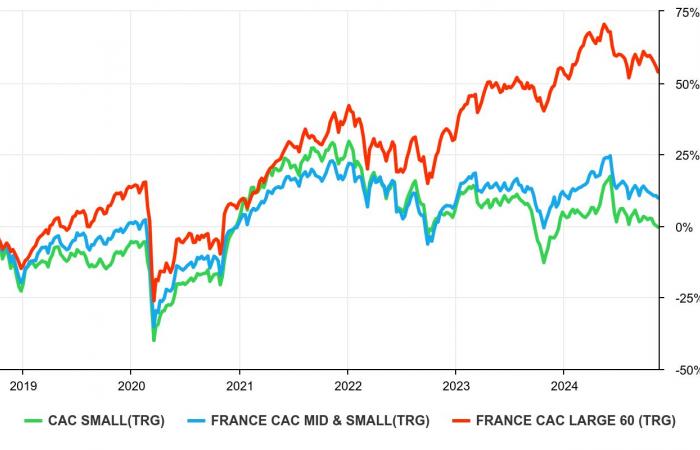

Terminemos con este gráfico de la evolución de los índices franceses según el tamaño de la capitalización que muestra, incluidos los dividendos, el bajo rendimiento de la clase de activo desde hace 5 años.

Evolución, dividendos incluidos, de los índices bursátiles franceses por tamaño de capitalización en los últimos cinco años

Observaciones generales

(Fuente: Quantalys, informe mensual de las gestoras)

En términos generales, notamos que:

- Una renovación de la selección con la entrada el mes pasado de MC Special y este mes de Gay-Lussac Microcaps Europe así como de Mirabaud Discovery Europe en sustitución de MCA Entreprendre PME e Idam Small Euro (dos fondos ricos en microcaps franceses lógicamente impactados por este posicionamiento ).

- Los fondos seleccionados registraron a finales de septiembre un aumento medio del 1,5%. Sin embargo, si excluimos el fondo Mirabaud Discovery Europe (+13,6% en 2024), mal posicionado en Francia y las microcapitalizaciones, la rentabilidad media de la selección es nula.

- Entre los expedientes de nuestra selección de fondos, destacamos GTT, Hexaom, Medincell, Vusion Group, Fountaine Pajot, Wavestone, Sword, Aubay, Neurones, Robertet, Trigano, Guillin, Precia, Mersen, Maire Tecnimont, Clinica Baviera, Theon Internacional y Stef.

Los últimos arbitrajes de los profesionales.

- Independencia Europa Pequeña a “vendió sus inversiones en Schoeller-Bleckmann, IT Link y Kitron. El fondo también redujo sus posiciones en Rheinmetall, Prim, BFF y Delfingen. Por el contrario, Europe Small se refuerza en Trigano, Viel, CAF, Indra Sistemas y Autoridad Portuaria del Pireo. Por su parte, Independencia Francia Pequeña y Mediana “fue más ligero en Catana, el sector náutico experimentó una fuerte desaceleración y en Synergie, la ausencia de dividendos es un desafío. Se fortaleció en Elis, la adquisición prevista de Vestis provocó una fuerte caída de los precios y formó una nueva línea en Amundi, la valoración es atractiva”.

- Microcápsulas Gay-Lussac evoca un “contexto todavía marcado por la incertidumbre política en Francia y un período de publicación trimestral mixto. Quest Holdings anunció que había llegado a un acuerdo para vender el 20% de su participación en correo, ACS, a GLS, por un importe de 74 millones de euros con un precio definitivo. opción de compra por el 100% del capital con vencimiento en 2025 y 2026. Esta venta valora ACS en 370M€, o más del 60% del capitalización bursátil de Quest Holdings, para un activo que representa sólo el 20% del beneficio operativo del grupo. Aprovechamos la falta de reacción del precio de las acciones tras el anuncio para fortalecer nuestra posición y un EHPAD operado por LNA Santé ha reforzado nuestra. convicción en este valor Más allá de su valoración poco exigente, apreciamos el gobierno familiar del grupo y su modelo operativo puro que pesa. El sector en los últimos años creará oportunidades de crecimiento externo para el grupo. En cuanto a Aramis Auto, creemos que la acción se encuentra en un punto de inflexión y que el mercado está subestimando el potencial de una mejora significativa en la rentabilidad y la generación de efectivo. Por lo que respecta a las ventas, obtuvimos algunos beneficios de algunos de nuestros ESN, que han tenido un muy buen comportamiento durante un mes y medio. Creemos que los inversores han reaccionado de forma exagerada ante un discurso más optimista sobre el sector bancario que, en nuestra opinión, aún no ofrece garantías suficientes para volver a exponerse plenamente al sector, dados los desafíos más estructurales que este último debe afrontar. . rostro. Hemos recortado ligeramente nuestra línea Einhell, que ha tenido buenos resultados desde nuestro inicio y cuyas perspectivas parecen ligeramente conservadoras en este momento. Sin embargo, la lentitud de la industria, especialmente en Alemania, nos anima a reducir ligeramente nuestra exposición. Finalmente, incorporamos nuestros valores a la oferta en Wedia, considerando que hay más potencial en otros nombres con grandes descuentos en la costa francesa.

- Descubrimientos del HMG cayó un 4% en octubre. Cabe destacar, en particular, el fortalecimiento de posiciones en “Altarea (sociedad inmobiliaria y promotora), en Antin Partners (gestión de fondos de infraestructuras), en Fnac o en Guerbet para aprovechar los precios que consideramos atractivos. Nada menos que tres nuevas líneas que este mes se suma a la cartera: dos acciones que anteriormente teníamos en HMG Découvertes, Neurones, nos atrevemos a decirlo, en nuestra opinión la mejor empresa de consultoría informática cuyo posicionamiento le permite superar sistemáticamente el crecimiento de su mercado, y Trigano (autocaravanas), que tranquilizó sobre la salud de su sector, mientras que su valoración rara vez ha sido tan modesta. En un registro un poco más preocupante, también se inició una posición en SMCP, creador de las marcas de “lujo accesible”. “: Sandro, Maje, Claudie Pierlot y Fursac, aunque su actividad podría recuperarse y la visibilidad de su participación debería mejorar pronto, lo que facilitaría un cambio de control, a un precio El precio ciertamente es mucho más alto que los precios actuales. Además de Assystem, se hicieron reducciones en Scor (reaseguros), Lagardère, así como en Virbac (productos veterinarios), mientras que se vendieron muchas líneas: en GTT, en Vivendi y M6, y en Française des Jeux ahora que su disputa está resuelto, pero que nuevos impuestos podrían penalizar su actividad.

- Nótese la integración en la selección del fondo Microcápsulas Gay-Lussac Europa ahora que el fondo tiene una trayectoria de rentabilidad de 5 años (+7,2%/año). Ligeramente menos eficiente que su equivalente francés (+8,9%/año) ya presente en la selección, este fondo de pequeños valores europeos invertido en Francia al 22,6% pesa ya 101 millones de euros (frente a 106 millones de euros para los Microcaps) y muestra una volatilidad. de 5 años es igualmente bajo a pesar de una alta proporción de acciones industriales (37%). Otro signo de europeización de la selección: la integración del fondo Mirabaud Discovery Europa A gestionado desde Ginebra por Mirabaud AM.

Nota: los fondos han sido seleccionados en función de su rentabilidad a lo largo de un largo período (hemos elegido una duración de 5 años, duración generalmente utilizada para las inversiones en fondos de renta variable), de su volatilidad y de su fuerte ponderación en las pequeñas acciones francesas (mínimo 20% del fondo).