La elección de Donald Trump es muy aterradora. Pero en este punto, el mundo, y por tanto el mercado de valores, está subiendo. Sin embargo, los riesgos están ahí donde no los vemos tanto a medida que aumenta, pero…

Para empezar, hablo de la bolsa como si fuera el mundo porque hoy el 70% de la capitalización bursátil mundial está en Estados Unidos y el 65% de los americanos han visto su riqueza alcanzar su nivel más alto gracias a los bienes raíces y la bolsa. .

Por tanto, debemos entender que si se produce una crisis económica, ésta puede ser catalizada especialmente si el mercado de valores cae. Estos consumidores pierden su efecto riqueza. Debe vender para cubrir gastos y por tanto crear un efecto bola de nieve en la economía. En este caso sería la caída del mercado de valores lo que aceleraría la caída de la economía.

Pero en esta etapa, el mercado de valores está en su punto más alto y, por lo tanto, la economía se está resistiendo. El fenómeno contrario viene funcionando desde hace 2 años.

¿Pero la elección de Donald Trump está cambiando las cartas?

Hablemos de mercado de valores y valoración de bonos.

Desde la elección de Donald Trump, los tipos han subido hasta el 4,5% y el dólar se ha fortalecido. Exactamente lo contrario de lo que quiere Trump: reducir la presión sobre la deuda estadounidense para continuar con el déficit y las inversiones con la idea de abaratar los bienes producidos en EE.UU. y restablecer la balanza comercial.

———————————-

¿Quieres empezar sin caer en las trampas? progresar rápidamente? ¿Estás cansado de perder en un instante todas las ganancias que tanto te costó ganar? ¿Quieres por fin ganar con regularidad y sin estrés? Así que déjame enseñarte todo lo que necesitas saber para finalmente dar el siguiente paso y nunca volver a ser el mismo inversor. Haga clic aquí para finalmente tomar el control de su PEA

———————————-

Pero mientras tanto el mercado de valores está en su punto más alto. Porque Trump es proempresarial y bajará los impuestos.

En resumen, el mercado de valores ya anticipa lo mejor. Y olvídate de lo peor.

La valoración media del S&P 500 es históricamente de 17. Hoy estamos en 26 pero si proyectamos las ganancias del próximo año estamos en 22 veces las ganancias.

Como recordatorio, cuando pago 22 veces los beneficios n+1 en la bolsa, esto significa que tengo una rentabilidad del 4,5%.

Los tipos a 10 años están en el 4,5% y siguen aumentando en esta etapa.

Así que hoy en día, cuanto más sigue subiendo mi mercado de valores, menos sentido tiene el rendimiento que recibo por asumir riesgos en comparación con el rendimiento que obtengo con la tasa libre de riesgo, la deuda estadounidense. Mi único riesgo como europeo es el cambio dólar/euro.

Pero en cualquier caso la deuda en euros es del 3,5%, por lo que también es interesante para personas sin riesgo.

Surge entonces un dilema para el mercado de valores

Mientras continúe el aumento de beneficios en EE.UU. a un nivel equivalente el mercado de valores ve caer su PE y por tanto no hay competencia con el tenedor de bonos.

Pero si las ganancias se estancan o disminuyen en el futuro o si el mercado de valores continúa subiendo más bruscamente que el aumento de las ganancias, el rendimiento de las acciones cae por debajo del 4% y, por lo tanto, ya no se paga una prima de riesgo por comprar acciones versus el riesgo. -bono libre.

A los fanáticos del fomo a corto plazo no les importa, pero a aquellos que planifican con anticipación y quieren sobre todo salvaguardar el capital, surgirá la pregunta.

Evidentemente, también hay que tener en cuenta la inflación. Si el mercado de valores continúa subiendo con un rendimiento menor que el del bono, es también porque anticipamos 1/ que las ganancias seguirán creciendo, 2. que la inflación continuará. Y que las acciones son protección.

Así que al final no hace falta mucho para que el mercado se asuste. Y no será necesariamente culpa de Trump.

Si los recortes de impuestos o las ganancias corporativas de Trump no continúan con una tendencia favorable. Entonces se quedará atascado.

Si los tipos a largo plazo siguen subiendo, la situación se estancará.

Para continuar el aumento del mercado de valores, las tasas tendrán que bajar, el dólar tendrá que caer, la inflación aumentará pero no demasiado y Trump tendrá que aumentar nuestras ganancias mediante un gran recorte de impuestos y desregulación.

El mercado ya se ha anticipado a todo esto.

Sin embargo, el mercado no anticipó que las empresas más grandes del S&P 500 estén gastando generosamente en IA. Según la contabilidad estadounidense, estas inversiones son gastos que luego se amortizan y deprecian para impactar negativamente en el resultado neto.

Basta un estancamiento, un ligero aumento de los beneficios de los gigantes, para que las valoraciones se consideren inmediatamente demasiado altas.

Con tipos de interés del 4-4,5% respecto a los americanos, para asumir riesgos, normalmente el inversor debe ser remunerado al 5-6%, es decir, un S&P 500 con un PE en torno a 17, es decir, su media histórica. O llegamos allí mediante un fuerte aumento de los beneficios y unos precios que se mantienen estables. Ya sea por una caída de las valoraciones y de los precios de las acciones, más o menos ayudada por una caída de los tipos a largo plazo.

De lo contrario, no veo realmente cómo el mercado de valores será sostenible a largo plazo.

Pero el mercado de valores no es sólo el S&P 500.

La concentración de índices en valores tecnológicos de calidad significa que el problema está principalmente en estos valores y, por lo tanto, los índices están muy ponderados.

Si miramos a los demás sectores, energía, servicios públicos, consumo básico, materiales, industria: estamos en PE entre 5 y 10, es decir, una rentabilidad entre el 20 y el 10% debe estar muy por encima del tipo sin riesgo.

Por lo tanto, como inversor, si tengo que permanecer invertido en acciones. Mi objetivo será diversificarme en estos valores, en los bonos, descartando parte de mi costosa tecnología. Para reequilibrar mi cartera y estar preparado para cualquier cosa.

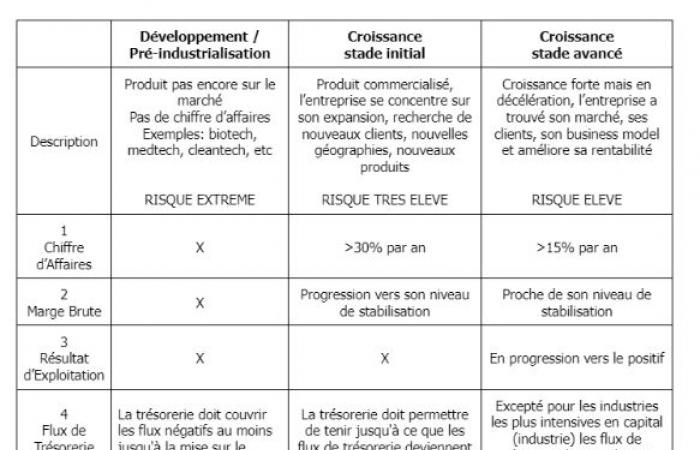

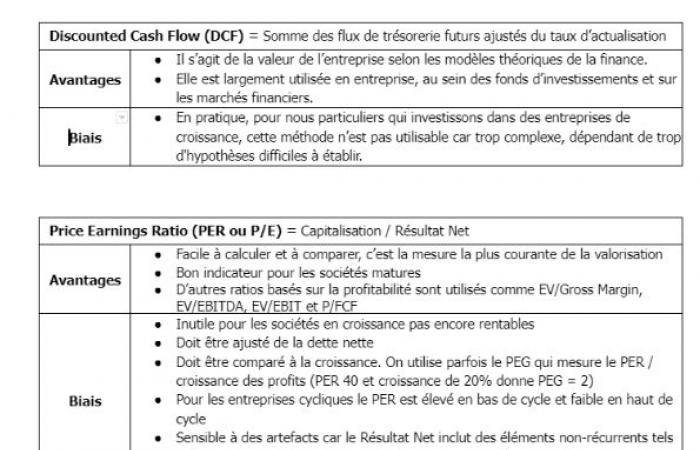

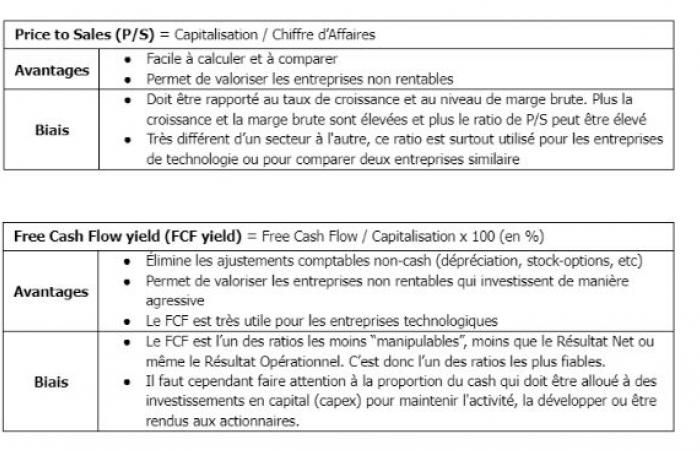

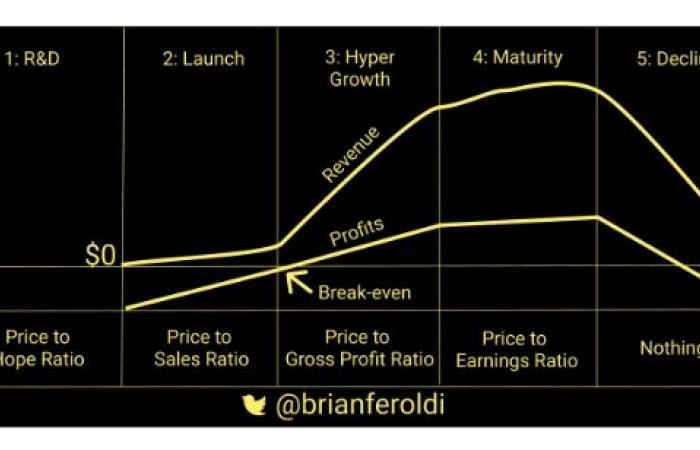

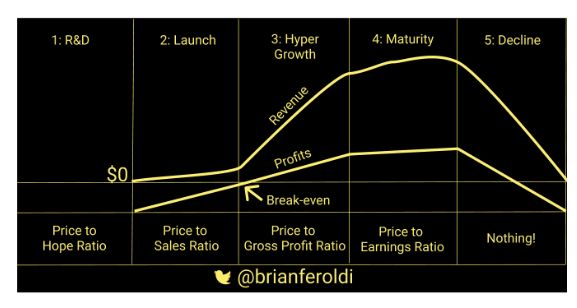

La valoración por el PER no lo hace todo en Bolsa

Así que nunca olvides que cuando estudias una empresa y su desempeño, por ejemplo, miras datos pasados o incluso datos futuros pero proyectados por un consenso de analistas que saben que tiende a tener un sesgo de confirmación, es decir, ver todo color de rosa hasta el final. resultados y recortar sus recomendaciones después del hecho.

Entonces, en general, para resumir, la caída de los precios hoy refleja el aumento de las tasas. Si los tipos siguen subiendo, la prima de riesgo tendrá que mantenerse y, por tanto, reducirse aún más, a menos que las empresas obtengan más beneficios. y por el contrario la caída que aún no se ha producido o que empieza a producirse, es la ligada a la anticipación de la caída y el deterioro de los resultados de las empresas por la caída de sus márgenes por la inflación de la energía y diversos PM y, por tanto, de sus costes de producción que ya no pueden transmitir al cliente final.

Pero si hay una caída, los tipos también deberían reflejarlo y, por lo tanto, la prima de riesgo se puede mejorar gracias a la caída de los tipos, incluso a pesar de una caída de los beneficios empresariales.

Todo es y será en el futuro una cuestión de saber de cuánto estamos hablando y por cuánto tiempo. Para mí en esta etapa es la idea de normalización, primero la réplica y luego el aumento más lineal.

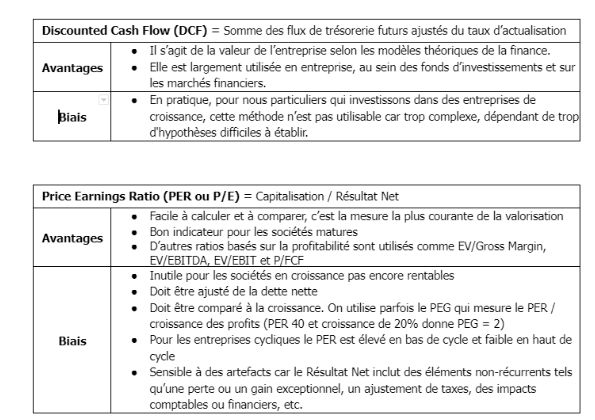

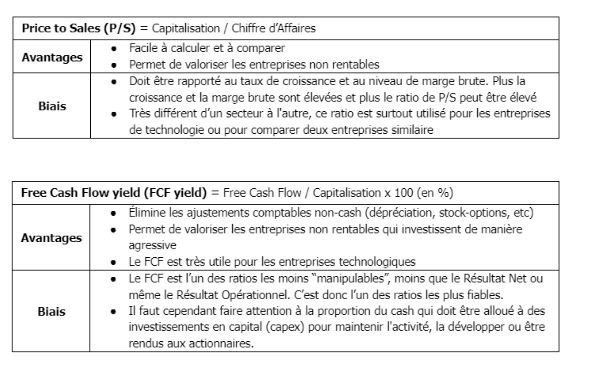

El PER no lo es todo y, como otros ratios, tiene sesgos que hay que tener en cuenta

- PE bajo = barato / PE alto = caro

- La educación física sufre muchos prejuicios y nunca debe usarse sola

- El PE no funciona ni para empresas en crecimiento (Tech) ni para empresas cíclicas, en declive o en recuperación

- El PE sólo es útil para comparar empresas maduras y rentables con estructuras de balance comparables y, en general, del mismo sector.

- % dividendo alto = acciones muy rentables

- La sostenibilidad del dividendo en el largo plazo (20 años o más) es fundamental

- Un dividendo más bajo pero creciente dará un rendimiento total significativamente mayor que un dividendo alto que probablemente disminuirá en los próximos 10 años.

- No existe una valoración “normal”. Los cambios y “anomalías” del mercado pueden durar una década.

- Como mucho, podemos comparar la valoración de la empresa con la de sus pares o medir su evolución en el tiempo.

- Es difícil saber si los mercados están valorados cara o no

- Es tan arriesgado comprar una empresa únicamente por su valoración como ignorarla por completo

- A veces hay valoraciones aberrantemente bajas, pero esto es extremadamente raro. En 2016, Apple cotizaba con un PE neto en efectivo inferior a 10. Como regla general, una valoración baja debería verse como una señal de riesgo más que como una oportunidad.

- Regularmente se producen valoraciones aberrantemente altas de determinadas empresas de moda e incluso burbujas en sectores enteros de clases de activos.

cuadros fuente: investircroissanceinnovation.substack

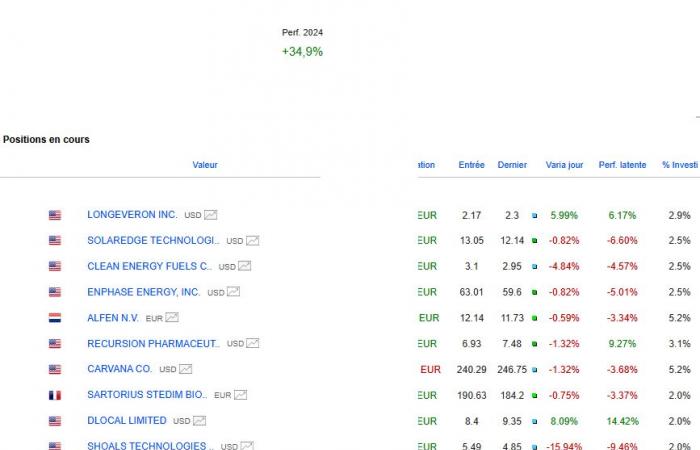

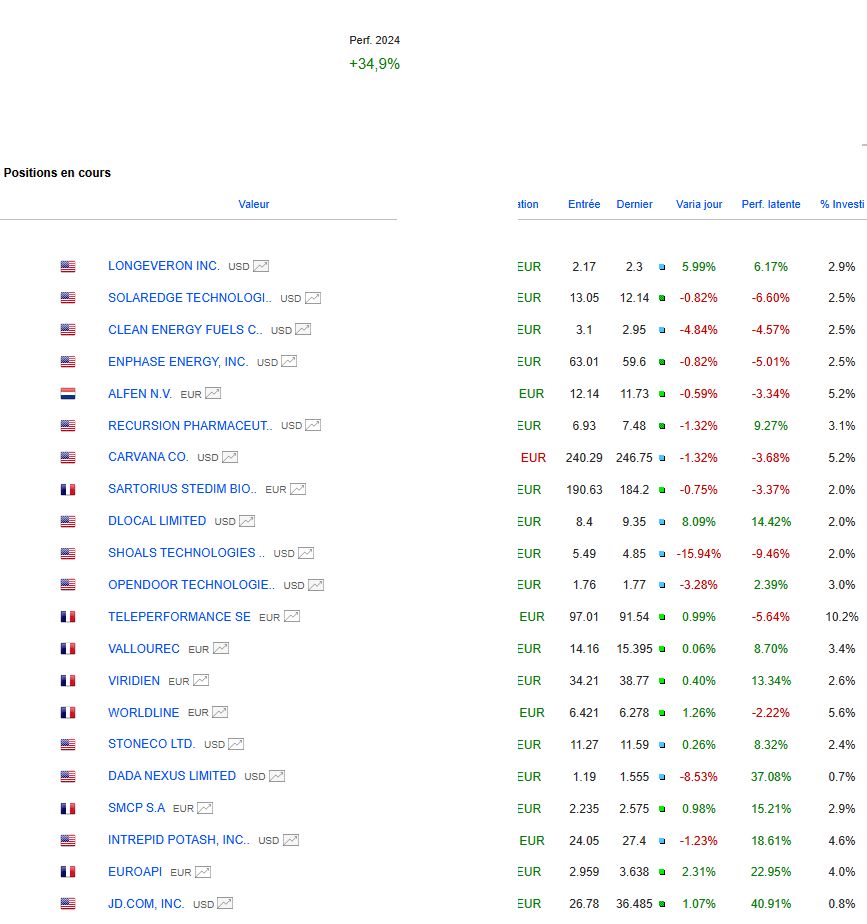

Portafolio bursátil de Graphseo

Pocos cambios, lo mejor es evitar cometer grandes errores. Algunas acciones siguen siendo interesantes, pero las cosas se están deteriorando gradualmente, por lo que volver a la liquidez sigue siendo mi prioridad, con el deseo de permanecer en el modo “toma lo que tienes que tomar”.

Algunas paradas olvidadas me salieron muy caras con los valores solares que siguen subiendo, donde pensé que tenía un buen precio por el repunte que se produjo, pero rápidamente se revirtió y no tuve la presencia de ánimo para hacer autostop mientras estoy menos. presente para seguir por la noche.

Muchos títulos están en el cable antes de tener que cortarlos. corre el riesgo de estar vacío. Pero sigo con ganas de comprar pero sobre todo de seguir rotando.

amigable

julián

PD: También te recomiendo que leas

Nota: Todas las inversiones se discuten, anuncian y comparten en tiempo real en L’Académie des Graphs. La cartera representa mis creencias personales consolidadas (de mis distintos corredores) y no es una invitación a comprar o vender. El desempeño actual incluye ganancias o pérdidas de capital no realizadas y el impacto de las divisas en las acciones extranjeras. Rendimiento en 2023: +38%; 2022: +46%; 2021: +122%; 2020: +121%; 2019: +79%; 2018: +21%; 2017: +24%; 2016: +12%; 2015: +45%; 2014: +30%; 2013: +72%, 2012: +9%, 2011: -11%…

Sigue mi portafolio y mis posiciones gratis haciendo clic aquí