AquellosEvaluación inicial de la realineación –

Georg Fischer se reposiciona

El grupo industrial vende la división de máquinas. Se están examinando opciones para la división de casting.

El acuerdo entre GF y United Grinder valora la división Machining Solution entre 630 y 650 millones.

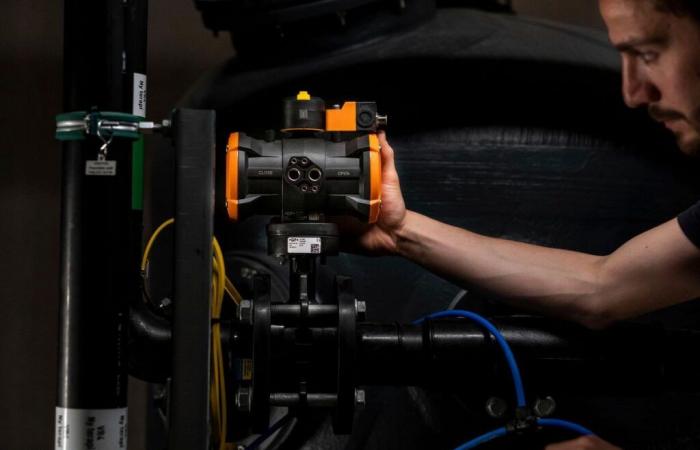

Imagen: Florian Bilger/ZVG Georg Fischer

Suscríbete ahora y benefíciate de la función de lectura en voz alta.

charlabot

Primera valoración de Christian Braun a las 8:15 a.m.

Durante mucho tiempo Georg Fischer se resistió a centrar su actividad en los sistemas de tuberías. La adquisición de Uponor el año pasado ha dado al grupo industrial la oportunidad de repensar su estrategia.

El resultado de la revisión no puede sorprender: las dos divisiones cíclicas GF Machining Solutions y GF Casting Solutions abandonarán el grupo. Ya se ha encontrado una solución para GF Machining Solutions: United Grinder Group se hará cargo de ella por entre 630 y 650 millones de francos suizos. Se están examinando opciones estratégicas para GF Casting Solutions.

Si también se vende la división de fundición de metales ligeros, como es de esperar, en el futuro Georg Fischer sólo estará formado por las dos divisiones de tuberías, GF Piping Systems y GF Building Flow Solutions (principalmente Uponor). Este enfoque debe ser bienvenido. En la nueva configuración, GF será más sólido, más rentable y también debería tener mejores perspectivas de crecimiento en general.

El hecho de que el grupo industrial aproveche las noticias positivas para revisar también sus perspectivas se debe a las circunstancias y es comprensible. Esta medida tampoco es sorprendente, ya que GF siente vientos en contra en varios frentes: en la industria de la construcción, en la industria del automóvil y, en general, en las cuatro divisiones, una renuencia a invertir.

En este contexto, se puede ver el nuevo objetivo de margen EBIT de alrededor del 9% en lugar del 10 al 12% anterior.

Lea el análisis detallado alrededor de las 3 p.m.

(AWP) Georg Fischer, como uno de los últimos conglomerados que quedan en la bolsa, pronto pasará a la historia de esta forma. En el futuro, GF quiere centrarse en los sectores del agua y otros líquidos. Se venderá la división de Mecanizado y se prevé lo mismo para Fundición.

Tras la importante adquisición de Uponor en 2023, ahora seguirá otro importante ajuste estratégico. GF se centra en el negocio de soluciones de flujo y agua y se separa del negocio de ingeniería mecánica y de la división Casting Solutions, que produce componentes livianos para automóviles y aviación.

Para el director general Andreas Müller, el punto de partida del reajuste estratégico es la adquisición de Uponor, anunciada en 2023. “Uponor nos ha brindado la oportunidad de convertirnos en un líder global en el negocio de soluciones de flujo y agua”, dijo en una conferencia telefónica.

En el futuro, céntrate sólo en agua y líquidos.

El negocio futuro de GF se divide en la división Piping Systems, que produce sistemas de tuberías para el transporte de diversos líquidos, y Building Flow Solutions, que se creó recientemente tras la compra de Uponor. La división se especializa en soluciones para el transporte de agua en ciudades, edificios y hogares.

Müller cifra las ventas pro forma de Piping Systems y Uponor para 2023 en 3.200 millones de francos. También ve aquí un buen potencial de crecimiento. Por ejemplo, GF está en una posición ideal para satisfacer la creciente demanda de refrigeración directa por agua en los centros de datos.

La división Machining Solutions, anteriormente conocida como Agie Charmilles, se vende a United Grinder Group, que es propiedad mayoritaria de Rosmarie y Patinex AG de Martin Ebner. United Grinder se considera líder del mercado en tecnología de rectificado y emplea a más de 2.000 personas en todo el mundo.

La transacción se basa en un valor empresarial para la división de ingeniería mecánica de entre 630 y 650 millones de francos suizos. Por lo tanto, el precio de venta es de al menos 630 millones de francos suizos. Si se alcanzan ciertos objetivos de rentabilidad antes de finales de 2025, se añadirían 20 millones adicionales como participación en los beneficios. Müller estimó el beneficio contable esperado de esta venta entre 150 y 200 millones de francos.

También es preferible vender piezas de fundición.

Actualmente, GF todavía está examinando todas las opciones para la división Casting Solutions. Pero también en este caso, vender a un inversor estratégico es la solución preferida.

Müller ahora ve oportunidades de crecimiento aún mejores que antes centrándose en el negocio de soluciones de flujo y agua. Con la ayuda de adquisiciones, se espera que las ventas aumenten hasta 2030 hasta unos 5 mil millones de francos suizos.

Sin embargo, los objetivos anteriormente aplicables para 2024 se cancelarán debido a la reorganización y al duro entorno económico. Ahora se espera un desarrollo orgánico estable de las ventas y un margen de beneficio operativo (EBIT) de alrededor del 9%.

Los pasos estratégicos se ven recompensados en bolsa con un aumento de alrededor del 14%.

Aquí encontrará contenido externo adicional. Si acepta que las cookies sean establecidas por proveedores externos y que, por lo tanto, los datos personales se transmitan a proveedores externos, puede permitir todas las cookies y mostrar contenido externo directamente.

Permitir cookiesMás información

cristian braun Es redactor del departamento corporativo y se centra principalmente en empresas y sectores del sector industrial.Más información

¿Encontró un error? Informar ahora.

Alerta de acciones

Desde ABB hasta Züblin: recibirá inmediatamente un correo electrónico tan pronto como aparezca un nuevo artículo sobre la empresa de su elección.

Para utilizar este servicio debes iniciar sesión o registrarte.

0 comentarios