Cuando los inversores preocupados por la sostenibilidad miran hacia 2025, es probable que seis temas dominen sus listas. Se trata de regulaciones ambientales, sociales y de gobernanza, inversiones en transición de carbono, fondos de bonos sostenibles, remodelación del panorama global de fondos ESG, financiamiento de la biodiversidad y la ética de la inteligencia artificial. Los analizamos a continuación.

Creemos que 2025 será un momento crítico para la credibilidad de la UE, particularmente con los próximos resultados de la revisión del Reglamento de Divulgación de Finanzas Sostenibles y la primera ola de informes de la Directiva de Informes sobre desarrollo sostenible. Las empresas y los políticos están presionando a los reguladores europeos para que demuestren el valor y la eficacia de las políticas ESG.

En Estados Unidos, se espera ampliamente que la nueva administración Trump haga retroceder las iniciativas ESG, lo que plantea desafíos para la transición hacia una economía baja en carbono y las inversiones sostenibles. Por ejemplo, es probable que Trump vuelva a salir del Acuerdo de París, el Congreso podría reducir o eliminar algunos de los subsidios a la energía limpia en virtud de la Ley de Reducción de la Inflación, mientras que la SEC podría revertir las normas que exigen a las empresas públicas revelar las emisiones de gases de efecto invernadero y las emisiones relacionadas con el clima. riesgos.

Por otra parte, la orientación del Departamento de Trabajo de EE. UU. sobre factores ESG para los planes cubiertos por Erisa debería volver a reglas más estrictas que exijan a los fiduciarios priorizar los rendimientos financieros y evitar costos relacionados con factores ESG, a menos que estén claramente vinculados a la creación de valor a largo plazo.

En el resto del mundo, es probable que la atención se mantenga en establecer información sobre el clima y la sostenibilidad, como la Junta Internacional de Normas de Sostenibilidad. Al mismo tiempo, se espera que varias jurisdicciones lancen o desarrollen taxonomías voluntarias.

Remodelando el panorama global de fondos ESG

El año que viene por estas fechas, el panorama mundial de los fondos ESG será muy diferente.

El principal factor transformador serán las directrices sobre los nombres de los fondos ESG publicadas por la Autoridad Europea de Valores y Mercados. Estas directrices tienen como objetivo proteger a los inversores del riesgo de lavado verde mediante la introducción de estándares mínimos para los fondos de la UE que utilizan términos relacionados con ESG en su nombre.

Esperamos que entre el 30 % y el 50 % de los fondos ESG de la UE cambien de nombre a mediados de 2025, mientras que otros fondos ajustarán sus objetivos de inversión y/o carteras para conservar los términos vinculados a ESG en su nombre. Algunas de ellas se alejarán de los combustibles fósiles, mientras que otras cambiarán de nombre para convertirse en estrategias de transición.

En el Reino Unido, la adopción de la etiqueta de sostenibilidad aumentará el próximo año, pero probablemente seguirá limitada a 150-200 fondos.

Al mismo tiempo, esperamos que los cierres de fondos se aceleren a nivel mundial. En Estados Unidos, el mercado de fondos ESG de 353.000 millones de dólares ya ha comenzado a reducirse en términos de número de ofertas (pero no en términos de activos, que siguen creciendo, respaldados por la apreciación del mercado). A finales de septiembre había 595 fondos ESG, frente a los 647 de principios de año.

Se espera que los activos de los fondos ESG en el resto del mundo, que representan el 5% de los activos de los fondos ESG globales, sigan creciendo, pero a un ritmo más lento que en el pasado.

Invertir en la transición: de los objetivos a las acciones concretas

Al igual que en 2024, uno de los temas principales de 2025 será la inversión en la transición. Esperamos que los inversores adopten un enfoque más concreto para la transición hacia una economía baja en carbono, no sólo alentando a las empresas a fijar objetivos, sino asegurándose de que adopten medidas tangibles.

Los inversores también prestarán cada vez más atención a las importantes oportunidades que surgen de la transición energética. Según la Agencia Internacional de Energía, se necesitarán más de 6 billones de dólares al año hasta 2030 para lograr una transición energética exitosa.

Desde 2021, el sector de soluciones ecológicas, que incluye la energía eólica, solar, las baterías y los vehículos eléctricos, ha tenido dificultades para generar buenos rendimientos para los inversores que invierten en los mercados públicos, principalmente debido a los bajos tipos de interés. Sin embargo, el próximo año, cuando se espera que los bancos centrales reduzcan las tasas de interés y las empresas se vuelvan más eficientes (y a pesar de las incertidumbres introducidas por los planes de la administración entrante de Trump de recortar los créditos fiscales para proyectos ecológicos), las perspectivas para las soluciones bajas en carbono son positivas. Los factores estructurales –incluidos los avances tecnológicos, la caída de los costos y la creciente demanda de energía– colocan a las soluciones verdes, tanto en los mercados públicos como en los privados, en una posición favorable a pesar de la incertidumbre a corto plazo.

Además, creemos que las empresas del sector de equipos eléctricos seguirán beneficiándose de la creciente demanda de infraestructura verde y eficiencia de la construcción, respaldada por sólidos fundamentos.

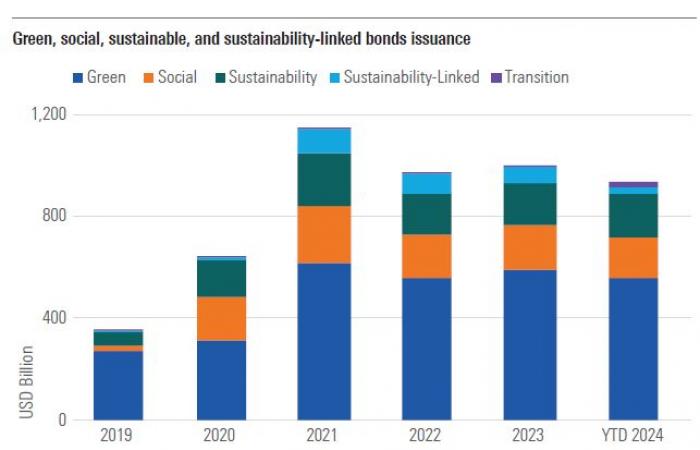

Bonos sostenibles: la caída de las calificaciones permitirá emitir 1 billón de dólares

En 2025, prevemos que la emisión de bonos verdes, sociales, sostenibles y vinculados a la sostenibilidad, o GSS+, volverá a superar el billón de dólares, frente a un nivel justo por debajo de esta marca a finales de 2024, respaldado por un entorno de tipos de interés más favorables y demanda de los inversores de inversiones sostenibles. Los bonos GSS+ se han convertido en instrumentos de deuda populares para financiar la transición.

También seremos testigos del nacimiento del mercado europeo de bonos verdes. La UE pretende aumentar la confianza de los inversores en el mercado de bonos verdes con un nuevo estándar voluntario que requiere mejores informes y verificación. Los bonos emitidos bajo esta norma tendrán que asignar al menos el 85% de sus ingresos a actividades sostenibles consistentes con la taxonomía de la UE.

Además, esperamos una mayor emisión de bonos verdes para financiar actividades respetuosas con el medio ambiente, que desempeñan un papel fundamental para facilitar la transición. Los ejemplos incluyen inversiones en empresas que extraen materiales (como el litio), que son esenciales para las tecnologías verdes, y en empresas que fabrican materiales (como el aislamiento) que ayudan a reducir las emisiones en proyectos que promueven la ecología.

Financiar la biodiversidad: es hora de ampliarla

A medida que nos acercamos a 2025, es ampliamente reconocido que la naturaleza, como clase de activo, tiene un precio incorrecto. Esta señal de precios errónea ha llevado a la continua degradación de la biodiversidad, que se encuentra entre los riesgos globales más graves de la próxima década.

En los últimos dos años, iniciativas como el Grupo de Trabajo sobre Informes Financieros de la Naturaleza, la adopción del Marco Mundial de Biodiversidad y la Conferencia de las Naciones Unidas sobre Biodiversidad (COP16) han permitido a los inversores participar más eficazmente en esta área.

Esperamos que el interés en la biodiversidad continúe el próximo año y será necesario ampliar la financiación para la naturaleza. El surgimiento de mecanismos financieros innovadores demuestra el creciente apetito de los inversores por inversiones relacionadas con la naturaleza, pero persisten desafíos importantes, incluida la incertidumbre regulatoria y la falta de definición de vías de transición hacia la naturaleza.

La rápida adopción de la IA aumenta los riesgos ambientales y sociales

Por último, la inteligencia artificial ha sido un tema de inversión destacado en 2024, y es probable que siga aumentando en la agenda de los inversores centrados en la sostenibilidad en 2025.

La IA tiene un gran potencial para ayudar a combatir el cambio climático y lograr objetivos de sostenibilidad en todas las industrias.

Sin embargo, su rápida adopción en los últimos años ha revelado importantes riesgos ESG para los inversores, y estos riesgos podrían aumentar en el probable escenario de regulaciones reducidas en los Estados Unidos bajo la administración Trump.

Desde el punto de vista medioambiental, los centros de datos impulsados por IA gestionados por empresas tecnológicas como Google y Microsoft requieren una enorme cantidad de energía (no totalmente verde), lo que no sólo pone en riesgo los compromisos de estas empresas en términos de cero emisiones netas, sino que también podría desviar la electricidad verde de otros sectores críticos que lo necesitan con mayor urgencia para cumplir sus objetivos de descarbonización.

A nivel social, la IA presenta una serie de nuevos riesgos que, de materializarse, podrían costar muy caro a las empresas. Estos riesgos incluyen violaciones de la privacidad, prejuicios, “noticias falsas” y violaciones de derechos de autor. Por ejemplo, en mayo de 2023, la UE multó a Meta con 1.300 millones de dólares por mal manejo de sus datos.

Puede leer el informe completo “Seis tendencias de inversión sostenible a tener en cuenta en 2025” aquí.

Los autores no tienen ningún interés de propiedad en ninguno de los valores mencionados en este artículo. Obtenga más información sobre las políticas editoriales de Morningstar.