Cuando las empresas regulares informan sus ganancias trimestrales, los inversionistas las examinan detenidamente y las acciones suben, bajan o se mueven lateralmente. Sin embargo, cuando esas ganancias provienen de Nvidia, el mundo financiero se inclina sobre su eje.

Las acciones del fabricante de chips cayeron el miércoles a pesar de que dijo que los ingresos y las ganancias aproximadamente se duplicaron año tras año. El único inconveniente aparente es que su pronóstico para los ingresos del próximo trimestre, de 37.500 millones de dólares, es apenas más de lo que esperaban los analistas, y que a principios de año, la compañía estaba creciendo aún más rápido. Dicho esto, el director ejecutivo Jensen Huang ha superado sus propias estimaciones en unos 2.000 millones de dólares durante los últimos seis trimestres, incluido el último.

La inquietud es normal, porque la suerte de Nvidia impulsa cada vez más la de todos los demás. Con 3,6 billones de dólares, la empresa es la mayor del mundo por capitalización de mercado y representa el 7 por ciento del índice S&P 500. En el año 2000, cuando Cisco se convirtió brevemente en la empresa más valiosa del planeta, su peso era inferior al 4 por ciento del S&P. Hasta el miércoles, las acciones de Nvidia representaban el 24 por ciento de las ganancias del índice este año.

El resultado es que cuando a Nvidia le va bien, los espíritus animales aumentan en todo el mercado. Los analistas del Bank of America habían calculado esta semana que los inversores esperaban un movimiento del índice del 1 por ciento en respuesta a las ganancias de Nvidia, mayor que el cambio que esperaban de los datos de inflación de Estados Unidos a finales de este mes. La interconexión es real: como bromeó Huang el miércoles, “casi todas las empresas del mundo parecen estar involucradas en nuestra cadena de suministro”.

A corto plazo, Nvidia tiene los envidiables beneficios tanto de escala como de escasez. Las limitaciones de suministro mantienen los precios altos y la compañía dice que la demanda de sus nuevos chips Blackwell superará sus expectativas de “varios miles de millones de dólares” en el trimestre actual. Mientras tanto, gobiernos desde Arabia Saudita hasta Dinamarca están tratando de construir sus propias iniciativas de inteligencia artificial respaldadas por el estado, por lo que, si bien Silicon Valley depende de Nvidia, lo contrario es cada vez menos cierto. Eso sugiere que el círculo virtuoso puede continuar.

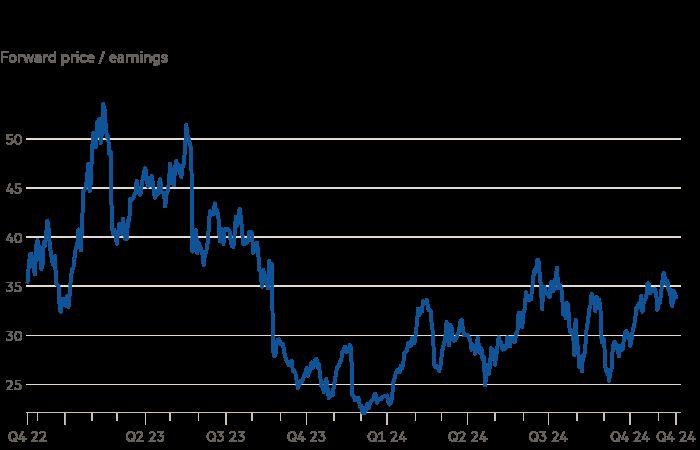

Si eso justifica una valoración de 34 veces las ganancias futuras, según lo calculado por LSEG, está en juego. Las acciones de Cisco, después de un momento en la cima del mundo, se desplomaron durante la caída de las puntocom y nunca se recuperaron. Si bien los clientes de Nvidia están pagando muchísimo por chips impulsados por la promesa de la IA, queda por ver si sus clientes (y los clientes de sus clientes) también pagarán por los servicios resultantes.

Nvidia tiene dos cosas a su favor. En primer lugar, su valoración está muy por detrás de las 130 veces que Cisco obtuvo ganancias en 2000. En segundo lugar, Huang tiene el beneficio de la retrospectiva y una rentabilidad fastuosa. Las ganancias de Cisco representaban el 20 por ciento de sus ventas antes del colapso de las puntocom; Los de Nvidia representan casi el 60 por ciento. Gaste eso sabiamente y su empresa moverá el mercado durante algún tiempo.